1분기보다 각각 10.3%p·0.8%p↓

|

| ▲ 자료=금융감독원 |

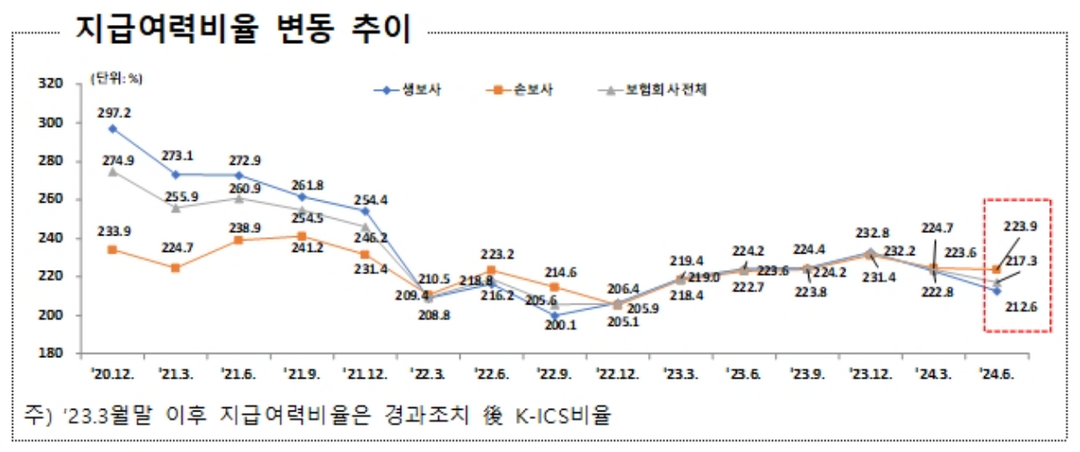

[CWN 배태호 기자] 시장금리가 하락하면서 올해 2분기 말 기준 보험사가 가입자에게 보험금을 제때 지급할 수 있는지 가늠할 수 있는 지급여력비율이 전 분기 대기 하락한 것으로 나타났다. 다만, 대부분 업체는 기준비율인 100%를 여전히 크게 웃돌고 있어 안정적인 수준을 유지했다.

17일 금융감독원에 따르면 지난 6월 말 기준 경과 조치를 적용한 보험사의 지급여력제도(K-ICS)비율은 217.3%로 1분기말(223.6%)보다 6.3%포인트(p) 하락한 것으로 나타났다.

지급여력비율은 보험사 건전성이 얼마나 양호한지 확인할 수 있는 기준 가운데 하나로 보험사 재무구조를 파악할 수 있는 대표적인 지표다.

가용자산(자산-부채+내부유보자산)을 요구자산(책임준비금)으로 나눈 수치다. 책임준비금이란 계약 만기 시 보험사가 계약자에게 지급할 돈 또는 계약자의 보험금 지급 요청을 대비해 회사가 준비한 돈이다. 지급여력비율은 100%를 기준해서 정상으로 보는 만큼 높을수록 좋다. 지급여력비율이 100%를 밑돌면 금융당국으로부터 시정조치를 받는데 △50~100%는 경영개선권고 △0~50%는 경영개선요구 △0% 미만이면 경영개선명령을 받게된다.

2분기 지급여력비율이 하락한 주요 원인은 이 기간 가용자본은 줄고, 요구자본은 늘었기 때문이다.

6월말 기준 킥스 가용자본은 260조4000억원으로 3분기말(262조6000억원)보다 1조8000억원 줄었다.

2분기 당기손익과 조정준비금(킥스 건전성 감독기준 재무상태표 상 순자산과 보험감독회계기준 재무상태표상 순자산의 차이 금액)이 각각 4조5000억원, 4조4000억원 늘었지만, 시장금리가 하락하면서 보험부채 증가 등에 기타포괄손익누계액은 이보다 큰 11조9000억원 줄었다.

국고채10년물 기준 시장금리는 3월말 3.41%에서 6월말 3.27%로 0.14%포인트(p) 하락했다.

같은 기간 요구자본은 119조8000억원으로 전분기보다 2조6000억원 늘었다.

건강 보험 판매 확대로 인한 장해·질병위험액 중심으로 생명·장기손보리스크가 증가(1조3000억원)했고, 시장금리 하락에 따른 금리위험 확대 등에 시장리스크가 증가(1조5000억원)한 것에 따른 것이다.

1분기말과 2분기말 보험회사별 지급여력비율 변동 현황(경과조치 후 기준)을 보면 생보사에서는 △교보생명 238.9%→214.0%(-24.9%p) △농협생명 384.0%→373.4%(-10.6%p) △흥국생명 211.6%→209.3%(-2.3%p) △DB생명 270.8%→237.8%(-33.0%p) 등이 하락했다.

손보사에서는 △한화손보 211.3%→209.3%(-2.0%p) △롯데손보 184.0%→173.1%(-10.9%p) △흥국화재 207.0%→195.4%(-11.7%p) △농협손보 318.1%→306.6%(-11.5%p) 등의 지급여력비율이 다소 낮아졌다.

금융감독원 관계자는 "6월말 기준 보험회사의 경과조치 후 지급여력비율은 217.3%로 안정적인 수준을 유지하고 있다"면서도 "금융시장 불확실성이 지속해서 증대되고 있는 만큼 취약 보험 회사 중심으로 충분한 지급여력을 확보할 수 있도록 철저히 감독할 것"이라고 말했다.

CWN 배태호 기자

bth@cwn.kr

[ⓒ CWN(CHANGE WITH NEWS). 무단전재-재배포 금지]

![플래노스, 정형외과 수술 새로운 기준을 제시하다 [전북대창진단 우수기업]](https://cwn.kr/news/data/2026/01/26/p1065577848311916_982_h.png)

![[구혜영 칼럼] 사회복지교육은 미래복지의 나침반이 되어야](https://cwn.kr/news/data/2026/01/16/p1065596364370517_157_h.png)