적극적인 포트폴리오 관리, ESG 스토리, 세무 등 통합적인 전략 필요 조언

|

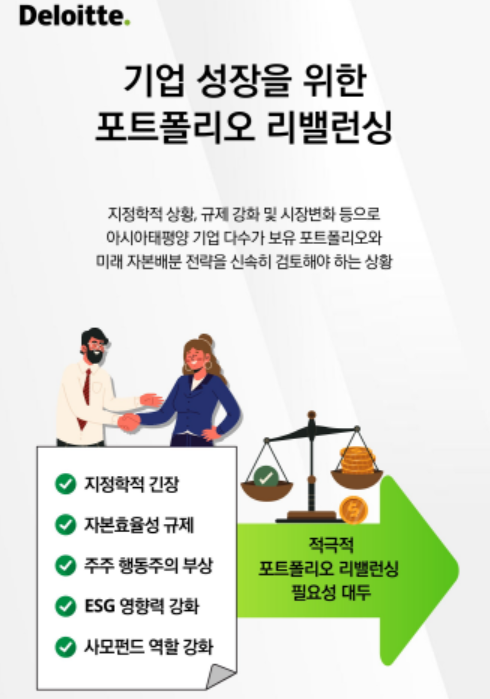

| ▲ (자료=한국 딜로이트 그룹) |

[CWN 배태호 기자] 한국을 비롯해 글로벌 경제 불확실성 확대로 기업의 포트폴리오 재조정(rebalancing) 필요성이 커진 상황에서, 아시아태평양(아태) 주요 기업 임원 10명 중 8명은 향후 18개월 내 최소 2건 매각 거래가 이뤄질 것이란 전망을 내놨다. 2명 중 1명은 성공적인 포트폴리오 재조정을 위해서는 거래 가치의 중요 영향 요인인 ESG(환경·사회·지배구조)를 적극적으로 고려해야 한다는 의견을 내놨다.

한국 딜로이트 그룹은 시장조사기관 온리서치(OnResearch)와 함께 최근 36개월 동안 기업 매각을 경험한 아태 지역 내 매출액 10억달러 이상 상장사 및 비상장 기업 임원 250명을 대상으로 실시한 '기업 성장을 위한 포트폴리오 리밸런싱' 설문조사 결과를 23일 발표했다.

리포트에 따르면 주요 기업마다 지정학적 깅장과 자본 효율성 규제, 부상하는 주주 행동주의, ESG 및 넷제로(Net-Zero, 탄소중립) 목표 영향 강화, 투자자 및 잠재 파트너로서 사무펀드 역할 강화 등 트렌드에 발맞춰 포트폴리오 재조정에 적극적으로 나서는 상황이다.

실제 이번 설문조사 응답자 79%는 향후 18개월 내 최소 2건의 매각을 예상한다고 답했다. 다만, 95%는 지난 12개월에서 18개월 사이 내부 전략 변화 등으로 인해 매도를 포기했다고 응답했다.

이는 M&A(인수·합병)을 통한 포트폴리오 재조정의 필요성은 높지만, 사안에 대해 보다 입체적이고 세밀한 접근이 필요하다는 뜻으로 읽힌다.

또 응답자 40%는 포트폴리오 재조정 및 분리 재추진 시 최우선 순위로 고객 및 파트너 변화 관리와 계획적인 커뮤니케이션 수행을 꼽았다. 이어 37%는 매각 대상 부분에 대한 매력적인 스토리 개발과 실적 기록 확보, 35%는 잠재적인 거래구조 등의 분석이라고 답했다.

◆ 적극적인 포트폴리오 관리 및 자본 효율성 확보 등 5가지 핵심 사항 조언

이에 보고서는 기업의 성공적인 포트폴리오 재조정을 위한 5가지 핵심 사항으로 △적극적 포트폴리오 관리와 자본 효율성 확보 △철저한 매각 준비로 기업가치 보호 △대체 거래 구조 및 사모펀드 활용 △거래 가치의 중요 영향 요인인 ESG 고려 △세무 및 법률 등을 제시했다.

우선 적극적인 포트폴리오 관리와 자본 효율성 확보를 위해서는 복잡하고 새로운 환경에 대응하기 위해 기업이 '상시 포트폴리오 검토' 방침을 통해 자산 구조를 기업 전략방향과 맞춰야 하며, 이를 위해 이사회 경영 역량을 활용해야 한다고 보고서를 설명했다.

보고서는 호주 광산기업 BHP와 미쓰비시개발(MDP) 합작사인 BHP Mitsubishi Alliance(BMA)가 블랙워터와 다우니아 광산 매각 완료한 사례를 통해 이를 지원한 딜로이트의 선제적 포트폴리오 관리와 가치창출 예시를 공유했다.

이와 함께 효과적인 기업 포트폴리오 리밸런싱을 위해 대체 거래 구조 및 사모펀드를 활용하는 방안도 주목해야 한다고 보고서는 조언했다. 매각이 아닌 합작회사(JVs, Joint Ventures), 파트너십 및 제휴(alliances)등 방식도 각각의 장점을 제공하기 때문이다. 이에 응답자 99%는 대체 거래 방식을 한 가지 이상 고려한다고 답했다. 실제 JV를 출구전략으로 고려하는 기업 수는 2022년 47%에서 올해 96%로 크게 증가한 것으로 나타났다.

여기에 파트너십의 경우 64%에서 96%로, 전략적 제휴를 고려하는 기업도 67%에서 95%로 증가했다고 보고서는 밝혔다. 특히 매도자가 완전한 매각 대신 다른 대안을 고려할 경우 민간자본을 유치할 수 있어 유연성과 지역 전문성을 갖춘 비경쟁적 관계인 사모펀드와의 협업은 좋은 선택지가 될 수 있다는 주장이다. 한국 딜로이트 그룹은 사모펀드와 협업할 경우 빠른 성장을 위한 투자 및 비즈니스 턴어라운드 또는 큰 규모의 구조재편, 유연한 구조 분리 등의 전략적 목표를 달성할 수 있다고 보고서에서 강조했다.

◆ "기업 포트폴리오 재조정에 있어서 각 산업에 미치는 ESG 영향 준비해야"

한국 딜로이트 그룹은 기업 포트폴리오 재조정에 있어서 거래 가치의 중요 영향 요인인 ESG도 고려해야 한다고 조언했다.

실제 이번 설문에서 52%의 응답자는 최근 매각 시 ESG 요인을 자주 논의했다고 답한 것으로 조사됐다. 처음에는 기후 변화로 인한 다양한 리스크를 해결해야 한다는 규제와 투자자 압력에서 ESG가 논의됐지만, 현재는 에너지 전환, 순환 경제, 그리고 지속 가능한 솔루션에 대한 고객 선호도 변화가 가져오는 성장 기회 등이 트렌드로 분석됐다. 이에 2022년 기준 전 세계적으로 30조3000억 달러가 지속 가능한 자산에 투자돼고, 올해 1분기에만 9억달러의 신규 자금이 유입되기도 했다.

보고서는 포트폴리오 리밸런싱 과정에서 ESG 영향력이 커지고 있고, 소비자의 지속가능성에 요구와 공급망 인권 문제에 대한 관심도 증가한 만큼 기업이 넷제로 목표에 부합하지 않는 자산을 매각해 포트폴리오를 재조정하는 한편, 각 산업에 미치는 ESG 영향을 충분히 이해하고 준비해야 한다고 조언한다.

이 밖에도 각 지역의 세법이 다른 만큼, 이에 따른 유연한 전략이 필요하다고 보고서는 강조했다. 세금 관련 고려사항이나 비용에 대한 명확한 명시, 또 매각이 실효세율(ETR)에 미치는 영향 등을 확실하게 파악해 포트폴리오 리밸런싱의 초기 단계부터 철저한 세금 계획을 세우는 것이 중요하다는 의미다.

길기완 한국 딜로이트 그룹 경영자문(Strategy, Risk & Transactions)부문 대표는 "최근 지정학적 긴장, 자본효율성 규제, ESG 영향 강화 등 기업들이 포트폴리오 리밸런싱을 해야 하는 이유가 늘어남에 따라 적극적인 포트폴리오 관리 및 다양한 거래 구조 활용 등을 모색하는 기업이 많아지고 있다"며 "이번 리포트를 통해 많은 기업들이 성장기회와 자산 리밸런싱 전략을 살펴보고 인사이트를 확보하기 바란다"고 말했다.

기업 성장을 위한 포트폴리오 재조정 리포트 전문은 딜로이트 홈페이지에서 확인할 수 있다.

CWN 배태호 기자

bth77@cwn.kr

[ⓒ CWN(CHANGE WITH NEWS). 무단전재-재배포 금지]

![[윤창원 칼럼] "Walk for Peace" 눈길 위 2,300마일, 이제 한반도의 길을 묻다](https://cwn.kr/news/data/2026/02/09/p1065582046803442_644_h.png)

![국민의힘, ‘한동훈 제명’ 후폭풍에 지지율 하락…李 대통령 국정지지도 54.5% [리얼미터]](https://cwn.kr/news/data/2026/02/02/p1065587075335908_437_h.jpg)